9月央行净买入国债面值2000亿元,较8月“翻倍”!长期国债收益率快速回升,央行还会继续净买入国债吗?

9月30日,央行发布国债买卖业务公告显示,为加大货币政策逆周期调节力度,保持银行体系流动性合理充裕,9月,中国人民银行开展公开市场国债买卖操作,全月净买入债券面值为2000亿元。相比8月央行净买入1000亿元国债,9月央行的净买入力度骤然“翻倍”。

日前,一位农商行债券交易员向《每日经济新闻》记者分析指出,9月央行基本延续“买短抛长”的操作。一方面,让中短期国债价格在9月上中旬显著回升,对冲8月以来债市回调所带来的理财产品净值下滑与赎回压力,确保金融市场平稳运行;另一方面,引导长短期国债收益率曲线“趋陡”,进一步优化资金配置效率。

不过,9月24日相关部门出台一系列政策引发长期国债收益率显著回升,未来央行是否继续加大公开市场国债买卖操作力度,受到金融市场关注。9月底,央行货币政策委员会举行2024年第三季度例会提出,充实货币政策工具箱,开展国债买卖,关注长期收益率的变化。

中邮证券固定收益团队指出,央行强调“关注长期收益率的变化”,长债收益率过快上行或下行,都不是央行想要看到的状况。不排除在长债连续快速上调期间,央行会提示风险并通过引导大行买入长债,或在公开市场操作过程直接买入长债以调节市场风险。

9月国债收益率一度跌至年内低点,当月央行净买入国债面值2000亿元

在业内人士看来,央行9月净买入国债面值较8月“翻倍”,不排除是基于确保债券市场平稳运行的考量。

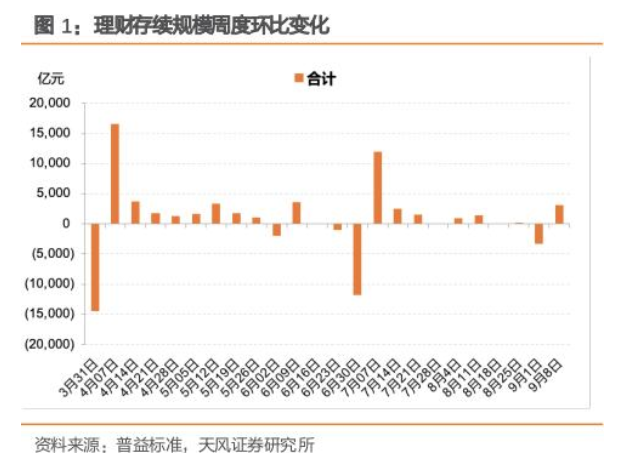

8月以来,债券价格普遍回调,2年期国债收益率一度从1.515%回升至1.75%(债券价格下跌),导致重仓相关中短期国债的理财产品净值纷纷应声下跌。9月19日,普益标准发布报告显示,在8月债市回撤的影响下,固收类理财产品收益率有所下降,全国银行理财市场固收类产品过去三个月投资收益为0.57%,较7月下降17个基点;过去6个月投资收益为1.34%,较7月下降23个基点。

受此影响,市场一度担心理财产品遭遇较高的赎回压力,理财产品规模一度跌破30万亿元整数关口。

“当时,市场一度担心2022年四季度的债券价格下跌、理财产品净值下跌、理财产品赎回压力激增、理财机构不得不配售债券筹资应对赎回、债券价格进一步下跌、理财产品净值下跌与赎回压力持续增加的恶性循环卷土重来。”上述农商行债券交易员告诉记者。所幸的是,9月以来中短期国债价格迅速企稳反弹,并在9月18日触及年内低点1.333%,一举收复8月以来的价格跌幅。理财产品净值悉数收复净值失地,平稳度过了潜在的赎回风波。

在其看来,除了保险资金与理财产品增量资金纷纷抄底中短期国债,中国央行在公开市场净买入中短期国债同样“功不可没”。他认为,“若9月央行仍延续8月的‘买短抛长’交易策略,其9月的中短期国债净买入量可能不低于2000亿元。”

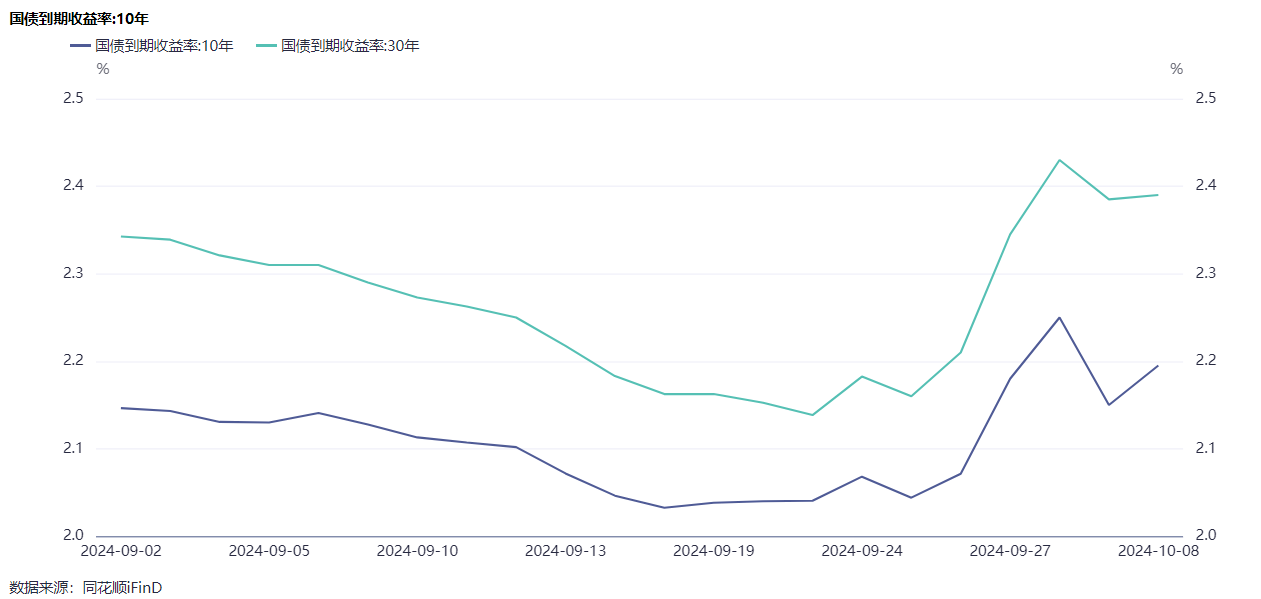

他指出,9月上中旬央行净买入中短期国债的力度或许相对较大。一方面,央行需快速行动,扭转中短期国债价格下跌压力与“力挺”理财产品平稳度过赎回风波,确保债券市场平稳运行;另一方面,9月上中旬长期国债收益率继续下滑。例如,10年期国债收益率在9月19日前后一度跌至年内低点2.035%,若央行不加大中短期国债买入力度“引导”长短期国债收益率曲线趋陡,可能会影响市场资金配置效率。

值得注意的是,央行也在持续优化公开市场国债买卖操作的“透明度”。9月24日,央行行长潘功胜表示,近年来,随着中国金融市场快速发展,债券市场的规模和深度也逐步提升,央行通过二级市场买卖国债、投放基础货币的条件已经逐渐成熟。目前,央行已将国债买卖纳入货币政策工具箱,并开始了尝试操作。且央行的操作很透明,人民银行网站都是公开的。央行也在会同财政部,共同研究优化国债发行节奏、期限结构、托管制度等。央行在二级市场开展国债买卖的整个过程将会是渐进式的。

上述农商行债券交易员表示,随着央行的公开市场国债买卖操作日益“透明化”,投资机构对债券市场平稳波动的信心明显增加。他表示,“此前,我们一度担心债券价格回调与理财产品赎回压力激增,或给债券市场带来额外的风险。随着9月央行根据市场状况加大公开市场国债买卖操作力度,我们对上述风险的担忧明显降低。”

此外,为避免国债价格异动风险,其所在的农商行还增加了公募REITs、高信用评级资产证券化产品ABS等资产实现资产多元化配置,并根据债券市场最新状况加大买卖交易操作,规避价格波动风险。

长期国债收益率近期快速回升,央行还会继续净买入国债吗?

9月24日,相关部门出台一系列政策引发长期国债收益率显著回升,未来央行是否继续加大公开市场国债买卖操作力度,同样受到金融市场高度关注。截至10月8日收盘,10年期与30年期国债收益率分别收在2.145%与2.277%,较9月24日的2.061%与2.152%均有不小幅度的回升。

上述农商行债券交易员向记者指出,若长期国债收益率持续回升至“合意区间”,央行可能减少公开市场国债买卖操作力度。其认为,央行是否继续加大公开市场国债买卖操作力度,主要取决于三大因素:是否有必要防范债券价格异常大幅下跌导致理财产品净值下跌与赎回压力激增,影响金融市场平稳运行;是否有必要加大力度引导长短期国债收益率曲线“趋陡”,进一步优化市场资产配置效率;是否需要加大力度引导长期国债收益率回归“合意区间”。

他认为,6月初市场普遍认为央行设定的长期国债收益率合意区间在2.5%—3%,如今随着央行降准与调降7天期逆回购利率20个基点,金融市场开始认为长期国债收益率的合意区间或在2.3%上方。如今,若30年期国债收益率持续“逼近”2.3%,加之10年期国债收益率趋于回升,不排除央行未来的公开市场国债买卖操作力度会根据市场环境变化而有所减弱。

不过,记者多方了解到,随着近期长期国债收益率快速回升,当前部分金融机构预计央行可能增加长期国债的买入操作,以此防范长期国债价格超预期下跌所带来的市场风险。

光大证券分析师张旭指出,当前长期国债收益率如此快速上行,在历史上是不多见的。因此,他建议央行灵活开展在公开市场的国债买卖操作,在长期国债收益率过快上行时,考虑买入(超)长期品种。央行买卖国债主要定位于基础货币投放和流动性管理,也兼具维护债券市场稳健运行的功能。

他指出,“在过去两个月收益率快速下行期间,人民银行进行‘买短卖长’操作。在收益率曲线长端快速上行的阶段,人民银行买入相应期限的品种既可以维护债券市场的平稳运行,也可以支持积极的财政政策更好发力见效。”

此外,有专家认为央行需灵活调整公开市场国债买卖操作力度,为新增特别国债发行创造良好环境。中欧国际工商学院教授盛松成建议,增加特别国债发行以支持消费领域增长,需货币政策积极配合;增加国债供给有助于相关部门将国债买卖作为货币政策常用工具,加速我国货币政策向价格型调控为主转变。

免责声明:本文章由“知识和经验”发布如果文章侵权,请联系我们处理,本站仅提供信息存储空间服务如因作品内容、版权和其他问题请于本站联系