中策橡胶IPO:实控人旗下已有3家上市公司 74名经销商间接入股,销售毛利率低于其他内销经销商

近日,中策橡胶集团股份有限公司(以下简称“中策橡胶”)更新财务资料后继续冲刺上交所主板IPO。中策橡胶实际控制人为仇建平、仇菲父女。仇建平进行过多次收购,目前,其同时为巨星科技(SZ002444)、杭叉集团(SH603298)、新柴股份(SZ301032)的实际控制人。2019年10月,通过旗下公司杭州中策海潮企业管理有限公司(以下简称“中策海潮”)受让股权,仇建平父女成为中策橡胶前身中策有限的实际控制人。

中策橡胶主要采用经销模式,约80%主营业务收入来自各大经销商。《每日经济新闻》记者注意到,在中策有限实际控制人变更后不久,2019年底,74名经销商共同出资设立持股平台杭州潮升企业管理合伙企业(有限合伙)(以下简称“杭州潮升”),并于2020年2月受让股权成为公司股东,受让价格与公司控股股东受让股权价格一致。

控制权变更不久后经销商间接入股

中策有限设立于1992年6月,经过27年的经营后,2019年10月,公司股东将其持有的46.95%股权转让给中策海潮,转让价格为15.69元/注册资本,从而实现控股股东及实际控制人变更,实际控制人变更为仇建平、仇菲父女。

在中策有限控制权变更仅4个月后,2020年2月,74名经销商共同出资设立的持股平台杭州潮升受让中策有限2.89%股权,转让价格为15.69元/注册资本,与控股股东入股价格一致。对此,中策橡胶通过邮件回复《每日经济新闻》记者采访时表示,经销商入股价格系杭州潮升与退出股东相互谈判的结果,具有合理性。

上述经销商主要通过股权抵偿债权方案实现间接入股。2016年—2018年,上述经销商合计向杭州元信东朝股权投资合伙企业(有限合伙)等两家合伙企业提供借款3.44亿元,2019年底,两家合伙企业持有的中策有限大部分股权已转让给中策海潮,随后于2020年2月通过股权抵偿债权方案向经销商持股平台转让剩余股权并退出。

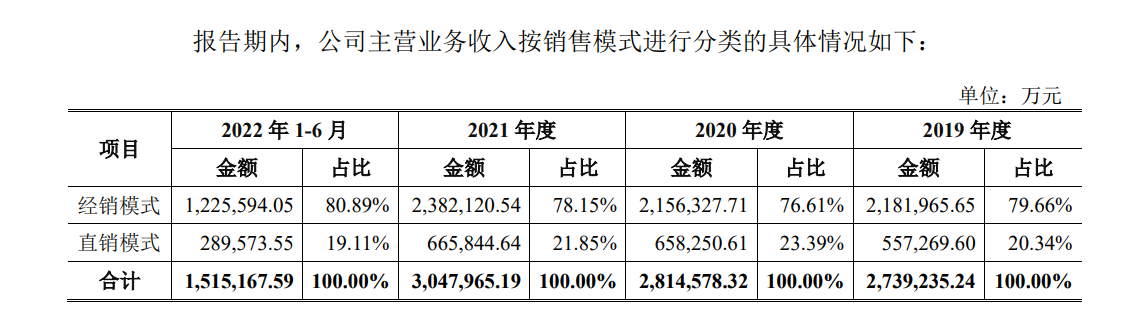

经销商是中策橡胶主要销售渠道,2019年—2021年及2022年上半年,公司来自经销模式的主营业务收入占比分别为79.66%、76.61%、78.15%和80.89%。

图片来源:招股书截图

图片来源:招股书截图

入股经销商全部为内销经销商,招股说明书中,中策橡胶并未披露各年度经销商数量。不过,首轮审核问询函回复显示,截至2022年末,公司在境内已拥有644家经销商。也就是说,超过10%的境内经销商成为公司间接股东。

2021年—2023年,中策橡胶来自入股经销商销售金额占主营业务收入的比例分别为23.02%、20.89%和19.85%。不过,记者注意到,中策橡胶对入股经销商的销售毛利率相对其他内销经销商更低。

2021年—2023年,入股经销商毛利率分别为17.29%、15.44%和13.63%,其他内销经销商毛利率分别为19.64%、18.38%和16.25%,入股经销商毛利率均低于其他内销经销商毛利率。

中策橡胶表示,主要原因系入股经销商下游需求较为多样,其中大型经销商通常会对经销区域所在地的中小型挂车厂、电动车厂等配套客户销售部分低价规格产品,导致整体入股经销商毛利率水平较低;入股经销商基本为规模较大的经销商,下游渠道较多,覆盖区域较广,通常可以达成更高的任务目标,获得的返利比例较高,导致公司对其销售毛利率较低。

中策橡胶回复记者表示,公司对入股经销商销售政策与其他经销商不存在差异,入股与非入股经销商毛利率受产品结构等多种因素影响。

有主要募投项目发生变更

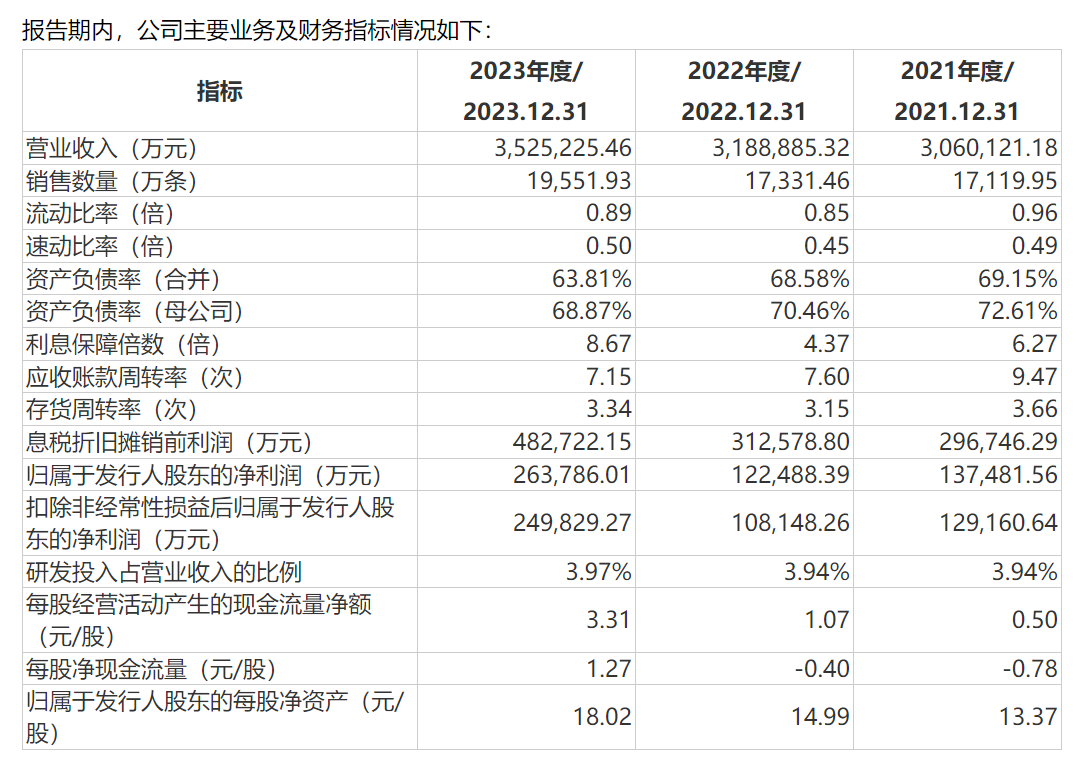

中策橡胶主要从事全钢胎、半钢胎、斜交胎和车胎等轮胎产品的研发、生产和销售。2021年—2023年,公司实现营业收入分别为306.01亿元、318.89亿元和352.52亿元,实现归母净利润分别为13.75亿元、12.25亿元和26.38亿元。2022年出现增收不增利的情形。

图片来源:公告截图

按照产品分类,全钢胎、半钢胎是公司最主要的收入来源。2021年—2023年,公司来自全钢胎的主营业务收入比重分别为52.20%、49.83%和49.01%;来自半钢胎的主营业务收入比重分别为27.79%、29.10%、32.04%。

根据2023年3月披露的招股说明书(申报稿),中策橡胶6个募投项目中,大多数生产建设项目均为提高全钢胎产能,包括年产650万套全钢子午线轮胎绿色5G数字工厂项目、年产250万套全钢子午线载重轮胎生产线项目等4个项目,合计拟使用募集资金40亿元。

不过,审核问询函回复显示,综合考虑市场前景及产能消化因素,中策橡胶2023年第一次临时股东大会决定,募投项目中原“年产650万套全钢子午线轮胎绿色5G数字工厂项目”将变更为“高性能子午线轮胎绿色5G数字工厂项目”,产品也将从年产650万套全钢子午胎变更为年产2500万套半钢子午胎。

年产650万套全钢胎项目是上述4个募投项目中投资金额最大的项目,原拟使用募集资金17亿元。

图片来源:公告截图

全钢胎主要应用于载重货车、长途客运车、工程机械车辆等,半钢胎主要应用于乘用车及轻型卡车。对于募投项目变更,中策橡胶回复记者称,得益于新能源乘用车轮胎市场需求良好,经决策,公司拟将(年产650万套全钢胎)募投项目产品由全钢子午胎变更为半钢子午胎。

从产量来看,2021年—2023年,公司全钢胎产量分别为2249.00万条、1801.76万条及2112.91万条,整体有所下滑;半钢胎产量分别为4889.41万条、4910.77万条及6060.69万条,产量持续上升。

公司在审核问询函回复中提及“全钢胎国内市场需求转弱”。2021年度,国内载重轮胎配套市场整体需求较上年转弱,市场总需求量下滑7.3%;2022年度,国内跨省物流运输量下滑,导致商用车轮胎替换需求下滑;2023年,国内全钢胎配套市场行情有所恢复,但受工程物资运输量相对较低的影响,配套市场和替换市场整体需求量仍未恢复到2021年水平。

不过,全钢胎作为第一大主营产品,其中两个募投项目年产250万套全钢子午线载重轮胎生产线项目、中策橡胶(建德)有限公司春秋厂区改扩建及仓储配套项目——全钢子午线轮胎车间Ⅴ建设项目,合计预计将于2026年度实现完全达产500万套全钢子午胎。

对于产能消化问题,公司回复记者表示,全钢胎子午胎产能利用率良好,不存在产能消化的困难。

2019年—2021年,公司全钢胎产能利用率分别为91.09%、97.41%和95.34%,2022年上半年下降为87.35%,而审核完问询函回复内并未披露2022年、2023年产能利用率数据,仅表示:“报告期内,公司主要生产型资产运营正常,产能利用率达80%以上。”

主要供应商名单变动较大

中策橡胶作为轮胎生产企业,天然橡胶、合成橡胶等原材料对公司经营影响较大。2021年—2023年,公司主营业务成本以直接材料为主,占比分别为74.94%、75.09%和73.87%。

2020年—2022年,受天然橡胶、合成橡胶等原材料价格波动等因素影响,公司成本呈逐年上涨趋势。与此同时,因未能在各销售渠道和各销售区域有效传递价格成本压力,公司销售毛利率呈现逐年下滑趋势,导致公司扣非归母净利润连续两年下滑。直到2023年,受益于原材料价格回稳等因素,公司归母净利润恢复增长。

主要原材料中,中策橡胶对天然橡胶的采购占比最大,采购占比20%以上。不过,记者注意到,公司对天然橡胶主要供应商的采购金额发生了较大变化。

2021年、2022年,公司第一、第二大供应商分别为百利国际集团有限公司及其同一控制下企业(以下简称“百利国际集团”)、杭州市土特产集团有限公司及其同一控制下企业(以下简称“杭州市土特产集团”);前五大供应商中,采购内容包括天然橡胶的供应商有4家。

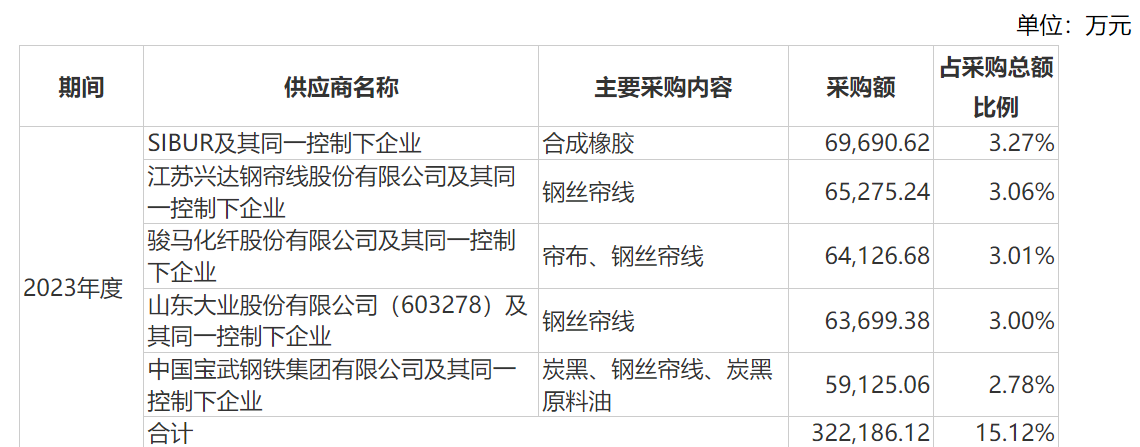

但是到了2023年,公司前五大供应商采购内容不再包括天然橡胶,仅有第一大供应商SIBUR及其同一控制下企业采购内容为“合成橡胶”,其他供应商的采购内容主要为钢丝帘线。而百利国际集团、杭州市土特产集团均从前五大供应商中消失。

图片来源:公告截图

对于上述变化,中策橡胶回复记者表示,公司天然橡胶采购供应商选择较多,会结合市场价格、供应商报价等多种因素进行选择,随着天然橡胶供应商集中度有所下降,对上述供应商采购减少及前五大供应商发生变化,具有合理性。

免责声明:本文章由“知识和经验”发布如果文章侵权,请联系我们处理,本站仅提供信息存储空间服务如因作品内容、版权和其他问题请于本站联系