房企融资规模连续两月同比增长,今年最后两月仍有约1000亿元债券到期

在9月底系列政策利好助推下,10月以来各地房地产市场销售端回暖明显。与此同时,房地产融资政策的进一步加码,也使得房企融资规模出现同比连续增长。

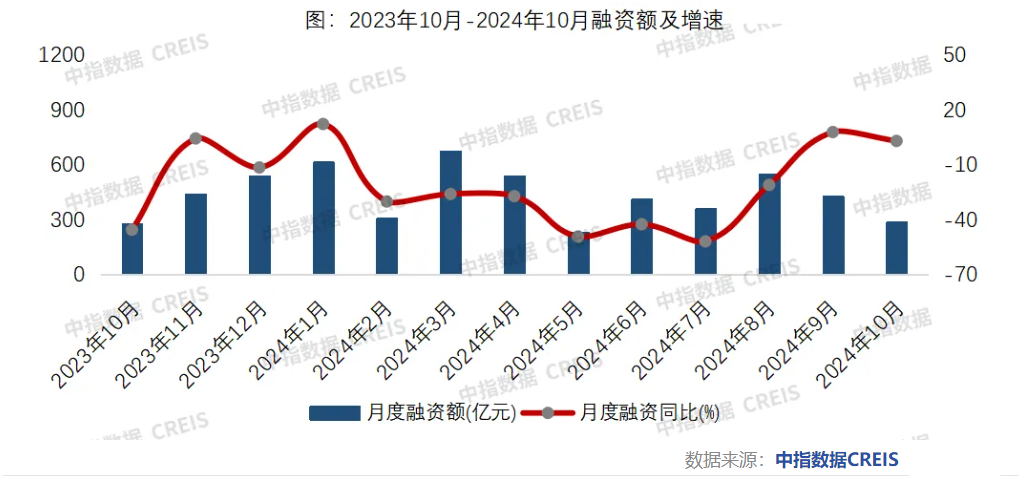

11月5日,中指研究院发布的监测报告显示,10月房地产企业债券融资总额为289.7亿元,同比增长3.2%,已经连续两月同比涨幅为正;环比则下降32.4%。行业债券融资平均利率为2.98%,同比下降0.51个百分点,环比下降0.08个百分点。

虽然房企债券融资规模连续两个月同比增长,但从今年前10月累计来看,房地产行业债券融资总额同比下降25.6%至4420亿元,降幅较9月有所收窄。

中指研究院企业研究总监刘水在接受《每日经济新闻》记者(以下简称每经记者)采访时指出:“未来几个月房企融资将持续改善。一是房地产‘白名单’项目措施持续发力,商品房项目全部纳入‘白名单’,对房地产项目应贷尽贷、应放尽放;二是一揽子房地产政策效果在显现,房地产市场预期改善,投资机构将提高房地产投资意愿。”

信用债融资10月同比增长44.9%

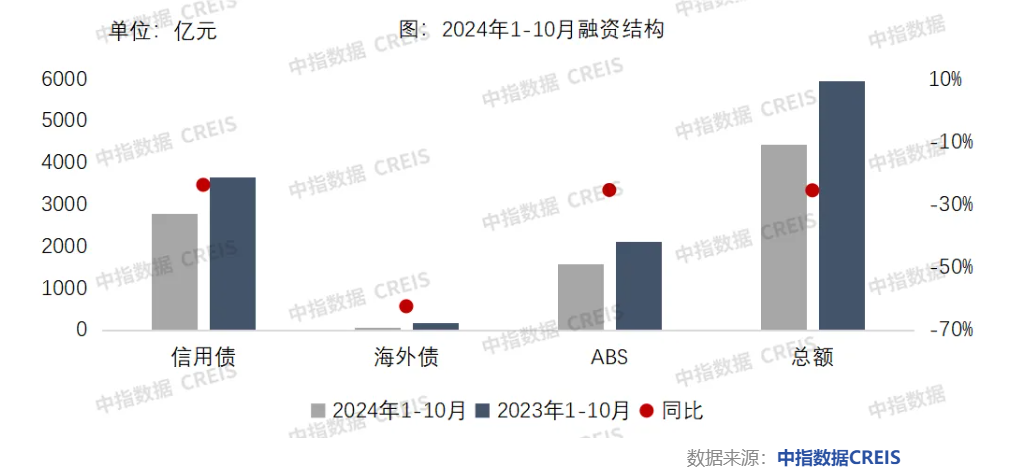

从融资结构来看,中指研究院数据显示,10月房地产行业信用债融资217亿元,同比增长44.9%,环比增长27.7%,占比74.9%;ABS融资72.7亿元,同比下降24.9%,环比下降71.9%,占比25.1%。

“10月房企信用债发行总量同比大幅增长,主要是受到上年低基数影响。尽管如此,连续两个月实现同比正增长在近期也较为罕见。”刘水认为,这说明房企融资增长具有一定的可持续性,同时还要考虑支持政策加码、存量政策效果持续显现等对房企融资环境的改善作用。

从中指研究院统计的典型房企债券发行情况来看,10月份华润置地、保利发展的融资额度均为30亿元,是融资规模最大的企业;中交房地产、珠江实业、苏州高新、大悦城、保利置业等发行规模均在15亿元以上。

值得注意的是,10月份房企信用债融资平均利率处于低位,仅天地源平均利率达到5%,融资成本最低的苏州高新平均融资利率仅2.13%。从整体利率表现来看,10月份债券融资平均利率为2.98%,同比下降0.51个百分点,环比下降0.08个百分点。

另据克而瑞数据,前10月65家典型房企新增债券类融资成本为2.95%,较2023年全年下降0.65个百分点。其中,境外债券融资成本为4.18%,较2023年全年降低3.86个百分点;境内债券融资成本为2.92%,较2023年全年降低0.56个百分点。

中指研究院指出,本月海外债零发行、信用债和ABS发行结构的变化带动融资综合平均利率下降。其中,信用债平均利率为2.93%,同比下降0.4个百分点,环比增长0.13个百分点;ABS平均利率为3.14%,同比下降0.51个百分点,环比下降0.1个百分点。

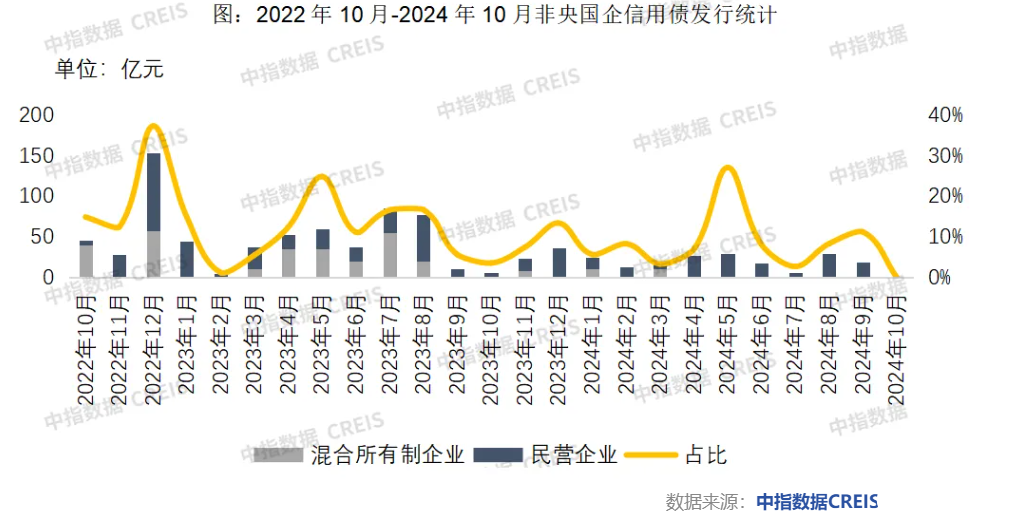

事实上,较长一段时间以来,国央企仍是房企发债的主流。“今年前10月发债规模较高的房企是以央国企为主,民企滨江集团发债规模较大,这类企业目前财务状况稳健,经营较为积极。”刘水表示。

记者查询Choice平台发现,滨江集团2024年以来共发行了4笔中期票据和6笔短融,总发行规模达60亿元。

而在融资端保持活跃的房企,今年的市场表现也更为积极。

“10月份房企销售恢复比较快,如华润置地、保利发展等销售额同比增长均超过10%。拿地来看,今年前10月,保利发展、绿城中国的地拿地金额位居行业前两位,均超过400亿元;建发房产、华润置地、滨江集团拿地金额均超过200亿元,位于行业前列。”刘水向每经记者表示。

债务压力较高峰期有所缓解

虽然房企债券融资规模已经连续两个月同比增长,但今年前10个月,房地产行业债券融资总额4420.0亿元,同比下降25.6%,降幅较上月有所收窄。其中,信用债融资同比下降23.8%,占比62.9%;海外债发行金额同比下降62.5%,占比1.5%;ABS融资同比下降25.5%,占比35.6%。

另据克而瑞数据,10月65家典型房企的融资总量为231.92亿元,环比减少50.4%,同比增加1.9%。今年前10个月,65家典型房企的累计融资总量为3872.29亿元,同比减少24.9%。

不过,房企的总体债务压力得到缓解。据刘水介绍,今年11月至12月房企债券到期规模约1000亿元,明年到期债券余额大约有7000亿元,债务压力相比高峰期已有所减轻。“但考虑到仍有违约债券有待展期或重组,销售端还在筑底中,房企偿债压力仍在。”

对于房企融资的未来趋势,刘水判断:“房企债券融资规模已经出现连续两个月同比增长,表明房企融资环境有持续改善倾向。但全年融资形势同比仍会下降。从边际改善情况来看,房企融资环境在持续改善,降幅会持续收窄。”

每经记者注意到,10月份,国内首单民企园区公募REITs完成发行,中金联东科创REIT净认购金额16.17亿元,其底层资产为位于北京市大兴区、顺义区和房山区合计3处新型标准工业厂房产业园区,合计建筑面积19.84万平方米。

“首单民企园区公募REIT成功发行,帮助公募REITs进一步扩容,同时也向众多民企园区敞开资产证券化的大门,有助于这类公司降低融资成本、拓宽融资渠道、盘活存量资产。”中指研究院认为。

免责声明:本文章由“知识和经验”发布如果文章侵权,请联系我们处理,本站仅提供信息存储空间服务如因作品内容、版权和其他问题请于本站联系